Еженедельный обзор валют развивающихся рынков: Большой разрыв в доходности в США бросает вызов развивающимся рынкам

Во время приостановления резкого роста американского доллара за последнюю неделю валютам развивающихся рынков удалось сделать передышку; однако, вскоре последовал новый скачок американской валюты, который привел к росту доходности по американским десятилетним облигациям более чем на 3%, пробив тем самым почти семилетний максимум. Поэтому мы наблюдали очередное ослабление большинства валют развивающихся рынков, которые продемонстрировали низкие показатели роста за неделю по сравнению с долларом США, хотя и не особенно низкие по отношению к другим основным валютам.

Среди более ликвидных валют развивающихся рынков мы продолжаем пристально следить за турецкой лирой ввиду ее особенного положения, а именно возможности ухудшения условий риска из-за структурных проблем страны, резкого расширения кредитных спрэдов и риска оттока капитала перед выборами в Турции 24 июня.

Развивающиеся рынки: новости и мнения

Неудивительно, что валюты развивающихся рынков находятся под сильным влиянием двух угрожающих факторов — сильного американского доллара и роста всей кривой доходности США. На прошлой неделе мы наблюдали рост доходности по американским десятилетним облигациям на 3.05%, пробивший семилетний максимум. Слабость валют развивающихся рынков была несколько смягчена относительно высоким уровнем риск-аппетита во всем мире — несмотря на слабость валют развивающихся рынков, индекс фондовых рынков развивающихся стран MSCI (в долларовом выражении) оставался в пределах уровней нескольких последних недель.

Сводка по динамике некоторых валют развивающихся рынков:

Российский рубль: рубль показывает хорошую положительную динамику по сравнению с другими валютами развивающихся рынков, поддерживаемую значительным ростом цен на нефть. Кроме того, риторика Путина сегодня уже не кажется сильно воинственной даже несмотря на напряженную геополитическую обстановку. Вероятно, во время нового президентского срока, который может стать для Путина последним, акцент будет сделан на внутренней политике.

Турецкая лира: наблюдается дальнейшее снижение курса турецкой лиры на фоне тревожных сигналов, которые продолжает посылать президент Эрдоган в преддверии президентских выборов 24 июня. Заявление Эрдогана о том, что в случае его победы на президентских выборах в июне он будет принимать более активное участие в политике в области процентных ставок вызвало дополнительную озабоченность, особенно с учетом его высказывания о необходимости снижения высоких процентных ставок, являющихся причиной инфляции. Иностранных инвесторов разговоры о подобном вмешательстве вряд ли воодушевили, и отток капитала сегодня представляется большим риском, тем более что многие инвесторы опасаются жесткого контроля над движениями капитала в случае победы Эрдогана на выборах и принятия им расширенных исполнительных полномочий, которых будет добиваться администрация президента после проведения выборов. Мы полагаем, что существует реальный риск развития негативного сценария по спирали для лиры, и возникновение подобной ситуации с одной их крупнейших валют развивающихся рынков может привести к эффекту «домино» в данном сегменте.

Китайский юань: Китай по-прежнему стремится удерживать курс юаня по отношению к другим валютам даже на фоне его небольшого снижения по отношению к доллару США ввиду усиления последнего. Эта политика Китая играет на руку большинству зависимых от него азиатских стран-экспортеров, от Южной Кореи и Сингапура до Таиланда и Малайзии, однако она также делает рынок крайне уязвимым перед рядом потрясений в случае, если китайские власти начнут с настоящего момента придерживаться иного подхода, особенно в случае усиления американского доллара.

Бразильский реал: бразильский реал продемонстрировал самые слабые показатели за последнюю неделю и месяц, уступив в этой «гонке на понижение» только турецкой лире. Перспективы страны сегодня неясны и, похожи, будут оставаться таковыми до октябрьских выборов, поскольку действующий президент Темер не в состоянии протолкнуть ключевые конституционные реформы, необходимые для изменения неустойчивого бюджетного дефицита, созданного чрезмерно расточительной государственной пенсионной системой. Некоторые аналитики видят одну из причин ослабления курса бразильского реала в эффекте «домино», вызванном кризисом аргентинского песо, однако слабость реала представляется оправданной, учитывая фундаментальные проблемы в Бразилии и неблагоприятную ситуацию на рынке валют развивающихся стран. Примечательно, что бразильский фондовый индекс акций остается очень высоким, а бразильские кредитные спрэды, выраженные в долларах США, за последнее время лишь незначительно расширились.

Графики: кредитные спрэды по некоторым валютам развивающихся рынков

Мы повторно приводим ниже нашу серию диаграмм с прошлой недели, чтобы показать, что (за очень заметным исключением в Турции) расширение кредитных спрэдов валют развивающихся рынков частично изменило курс, причем более заметно, чем основные валюты. Это заставляет нас задуматься о том, какие факторы повлияли на это изменение — было ли это валютное хеджирование или более выраженное, чем обычно, уменьшение воздействия на основные активы развивающихся рынков.

Индонезийская рупия: курс рупии к доллару США снизился до наименьшего за весь цикл уровня, но при этом на прошлой неделе рупия не сильно отставала от других азиатских валют. Индонезийский центральный банк логично отреагировал резким ростом ставки на 25 базисных пунктов и поднял ставку до 4,50% для защиты слабой национальной валюты. Что стало причиной низких показателей индонезийской рупии? Мы полагаем, что основной причиной может быть ведущая роль Индонезии среди развивающихся экономик Азии, учитывая наличие большого и ликвидного рынка суверенных бондов, номинированного в американских долларах, высокой инвестиционной привлекательности страны, стабильно занимающей существенный блок в рамках очередного цикла инвестиций в развивающиеся рынки. Все в сумме означает, что индонезийская рупия может остаться чувствительной к колебаниям рынков с позиционной точки зрения более, чем с экономически фундаментально обоснованной.

Малайский ринггит: итог выборов в Малайзии удивил многих. Политический аппарат премьер-министра Наджиба не смог склонить чашу весов в свою пользу, и к власти пришел 92-летний бывший премьер-министр Махатхир, ранее обещавший начать уголовное преследование Наджиба и инициировать взыскание средств, которые, по словам Махатхира, были «отмыты» Наджибом в рамках противоречивой законодательной инициативы по налогу с продаж. Это исторический момент для Малайзии, хотя он может и не оказать позитивного влияния на ринггит. Обещания Махатхира отменить налог на товары и услуги (GST) и вернуть топливные субсидии усугубят проблемы дефицита бюджета и приведут к разочарованию держателей иностранных облигаций, поскольку длительный период финансового благоразумия на нынешнем этапе может подойти к концу. Ринггит может показать дальнейшее ослабление по сравнению с другими азиатскими валютами в следующих кварталах.

Чилийское песо: мы говорили о нашей обеспокоенности в отношении Чили в течение последних нескольких недель, хотя в течение последней недели валюта находилась в «режиме ожидания» и, вероятно, нуждалась в более заметном катализаторе (дальнейших рисках эффекта «домино» со стороны Аргентины или снижении цен на медь до отметки ниже 300 центов / фунт) для демонстрации более очевидного плохого результата по сравнению с другими валютами развивающихся рынков.

Колумбийское песо: песо показало низкие результаты за последний месяц, несмотря на высокие цены на нефть (главная позиция экспорта Колумбии; хотя за последние 25 лет в стране не было открыто новых месторождений, и сегодня существует риск кризиса поставок природного газа ввиду нестабильности добычи природного газа в стране). В следующие выходные, 27 мая, в стране должны пройти президентские выборы, и в случае, если ни один из кандидатов не получит абсолютного большинства, 17 июня состоится второй тур. Покидающий свой пост президент имеет очень низкий рейтинг — 13%. Многие колумбийцы недовольны мирным соглашением с партизанским движением FARC, обеспокоены проблемами коррупции, здравоохранения и неравенства, а также огромным количеством беженцев из Венесуэлы, спасающихся от экономического кризиса в своей стране. Согласно данным опросов, фаворитом на выборах является бывший глава государства консерватор Урибе, к которому у большинства избирателей есть большие вопросы и который даже находится под следствием после убийства свидетеля по его делу в прошлом месяце.

График песо стремительно движется вверх по мере увеличения темпов роста и цен на нефть. Колумбийский песо выглядит разумно оцененным и даже несколько дешевым, хотя мы все равно будем искать более удачную точку входа для рассмотрения длинной позиции.

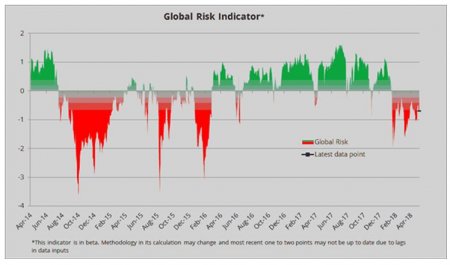

Графики: Индекс глобальных рисков — развивающиеся рынки показывают далеко не блестящий результат, но, безусловно, могло быть и хуже

Атмосфера склонности к риску валют развивающихся рынков не является благоприятным фактором, но, безусловно, все могло быть намного хуже, учитывая довольно длинный список проблем. Мы по-прежнему наблюдаем повышение кредитных спрэдов валют развивающихся рынков относительно их скользящих средних. На прошлой неделе они достигли локального пикового значения, что мы и видим выше на наших графиках спрэдов некоторых облигаций, выраженных в долларах США.

Обобщенному индексу фондовых рынков развивающихся стран MSCI (в долларовом выражении) еще предстоит снижение, и уровни волотильности по инструменту остаются в четко выраженном ценовом канале. Мы с трудом верим, что условия риска значительно улучшатся в ближайшем будущем с учетом начала роста доходности по долгосрочным облигациям США. Возможно, летом будет период небольшого затишья и беспечности в случае, если что-то пойдет не так с доходностью, и произойдет улучшение экономических показателей на пару циклов. Это, возможно, является главным риском для нашего долгосрочного и скорее неутешительного прогноза по мировой экономике.

Перспективы валютных курсов развивающихся рынков: будет ли рост доходности по американским облигациям продолжать затягивать петлю?

В документе за прошлую неделю мы сосредоточили свое внимание на росте доходности по американским десятилетним облигациям и четко обозначили рубеж по доходности в 3%, при пересечении которого у развивающихся рынков появятся весомые поводы для беспокойства. Эти опасения оказались обоснованными, и новый пик роста доходности по американским облигациям сопровождался умеренным продолжение ослабления валют развивающихся рынков.

На этой неделе мы отметили ряд подтверждающих доказательств для нашей озабоченности проблемами валют развивающихся рынков. Во-первых, известный экономист Гарварда Кармен Рейнхардт в подкасте на Macrovoices говорил о росте структурных проблем во многих развивающихся странах по сравнению с кризисами прошлых лет. Экономический стратег Рассел Напье привел убедительные доводы в пользу дальнейшего укрепления доллара по мере ослабления и уязвимости валют развивающихся рынков, поскольку реальные ставки в США должны расти для привлечения средств, необходимых для поглощения огромного выпуска государственных казначейских облигаций США в этом году.

Наш долгосрочный прогноз отягощен беспокойством о том, что глобальная экономическая экспансия покажет в течение года явные признаки неустойчивости в Китае и США, в то время как другие страны с опозданием последуют за ними. Другим фактором, оказывающим давление на рост мировой экономики, является продолжающийся рост цен на сырую нефть. Сегодня Брент торгуется на отметке до 80 долларов за баррель, и в последние месяцы этот рост стал еще более агрессивным в местной валюте для энергоемких экономик развивающихся рынков. Учитывая все перечисленные выше факторы, мы все равно хотели бы дождаться дополнительного снижения активов развивающихся рынков — гарантированного падения — или оказаться ошибочными в наших предположениях по циклическому росту, или увидеть, как ФРС уходит от политики дальнейшего ужесточения (что уже маячит на горизонте), прежде чем активно выступать за покупку валют развивающихся рынков.

Динамика валют развивающихся рынков: недавние показатели и долгосрочная перспектива, значения скорректированы на стоимость финансирования позиции

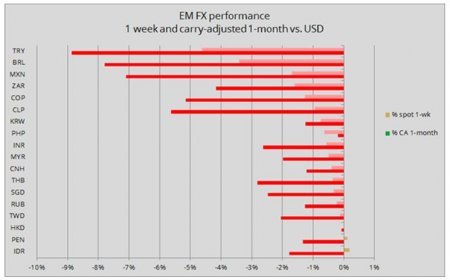

Диаграмма: динамика за неделю и месячная доходность валют развивающихся рынков, скорректированная на стоимость финансирования позиции, по сравнению с долларом США.

Несмотря на то, что в краткосрочной диаграмме по динамике доходности валют развивающихся рынков все еще преобладает красный, следует заметить, что наиболее сильные валюты показали на этой неделе гораздо более сдержанную отрицательную динамику, а лидеры этой недели, Южно-Африканский ранд и российский рубль даже продемонстрировали положительный результат. Худший результат на этой неделе показал мексиканский песо, поскольку международные инвесторы обеспокоены грядущими президентскими выборами 1 июля и вероятной победой популиста Обрадора (в дополнение к неопределенности вокруг НАФТА, переговоры по судьбе которого так и не закончились чем-то определенным). Мексика будет уязвима по всем направлениям в случае ослабевания роста мировой экономики, поскольку за последние два десятилетия страна создала крупную экспортную отрасль.

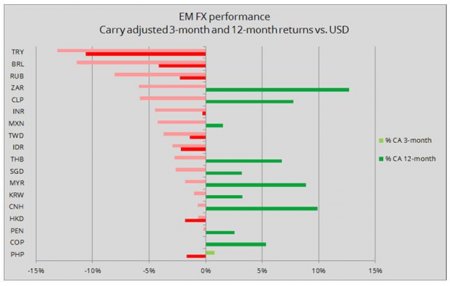

Диаграмма: 3- и 12-месячная доходность валют развивающихся рынков, скорректированная на стоимость финансирования позиции, по сравнению с долларом США .

Глядя на данные диаграммы за более длительный период мы видим, что большинство валют развивающихся рынков упало по отношению к доллару США, после предыдущего периода довольно сильного роста, что тем не менее оставляет вероятность доходности керри-трейда в расчете год к году.

Автор: Джон Харди, главный валютный стратег Saxo Bank

Источник: Saxo Bank