Обзор валютного рынка: Рост доллара США останавливается, поскольку FOMC не способствует ему

Заявление FOMC было в центре внимания — в нем искали намеки на нечто важное, и самым значительным таким намеком было слово «симметричный», относящееся к целевому уровню инфляции, планируемому ФРС. Интерпретация носит несколько «голубиный» тон: в основном есть указание на то, что ФРС не потеряет самообладание, если в ближайшие месяцы инфляция продолжит повышаться, ведь целевой уровень в 2% уже достигнут. Многие опережающие индикаторы и базовый эффект предполагают, что рост инфляции может продолжиться в течение лета.

В остальном в заявлении не содержалось никаких особых выводов, и доллар США в целом остался без изменений после подъема до новых высот в преддверии заявления.Однако,затем доллар резко ослаб, примерно до 60-70 пунктов в паре EURUSD перед тем, как практически перестать реагировать. Доходность в США несколько упала, ориентир по доходности десятилетних ценных бумаг снизился по сравнению с дневными максимумами, но остается в рамках торгового диапазона нескольких последних рабочих дней биржи.

Короче говоря, рост доллара США, в общем и целом, выглядит неизменным и готовым к очередной порции вводных данных, в том числе сегодняшнему индексу ISM для непроизводственной сферы за апрель и апрельским данным о рабочих местах, а что еще важнее, пятничным данным о доходах. Бесполезные (в качестве показателя будущих изменений занятости вне сельскохозяйственного сектора) данные об изменении числа занятых в несельскохозяйственном секторе от ADP указывали на рост числа рабочих мест в апреле на 204 тысячи, что не является чем-то необычным. Сложно поверить, что индекс ISM для непроизводственной сферы сможет держаться на отметках около 50 намного дольше, однако сегодня ожидается уровень около 58,0.

Сегодня Банк Норвегии сделает новое заявление. Технически рынок застрял в неспокойной области около уровня 9,70+ в паре EURNOK, наблюдается ряд противоречивых тенденций. Правительство снизило целевой уровень инфляции центрального банка до 2,0% с 2,5%, чтобы Норвегия «соответствовала» другим странам. Это будет «ястребиный» поворот, если инфляция снова приблизится к отметке 2,0%, однако это решение недавно подверглось жесткой критике в политическом плане. Кроме того, последний отчет об инфляции явно преподнес разочарование, и цены на нефть снижались в течение пары рабочих дней биржи. Принимая во внимание технические разворотные уровни, мы видим значительную волатильность в принятии решения сегодня, если Банк Норвегии хочет настоять на своем.

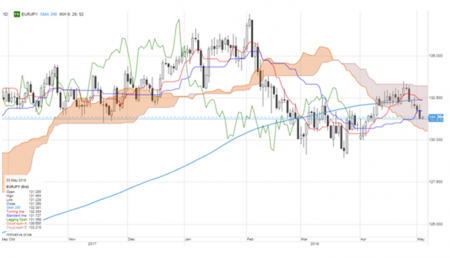

График: EURJPY

На время отвлечемся от USD и посмотрим на интересное развитие событий в паре EURJPY, которая испытывает интересный разворот вокруг 200-дневной скользящей средней, а также находится на вершине дневного облака Ишимоку. Здесь могут открываться значительные возможности для снижения, особенно принимая во внимание экономическую ситуацию в Еврозоне в последние месяцы в сравнении с Японией и учитывая отсутствие переоценки в паре после того, как Банк Японии уже давно де-факто запустил сужение. Минимум цикла на отметке ниже 128,00 выглядит разворотным с точки зрения возможности крупномасштабного снижения.

Источник: SaxoBank

Краткий обзор по валютам G10

USD – Доллар США находится в отличной форме, демонстрирует резкий рост и полон надежд на большее, пока не доказано обратное. Однако,вскоре нам предстоит увидеть некоторое отступление от ключевых разворотных уровней для основных валютных пар с USD, таких как EURUSD с отметкой 1,2000, GBPUSD в районе отметки 1,3600, USDJPY с отметкой 110,00 и AUDUSD с отметкой 0,7500.

EUR – Евро ожидает подтверждения того, что экономика не продолжит сильно ослабевать. Это потребует времени. Поможет наличие более слабой валюты. Ключевым на данный момент является вопрос, стоит ли покупать EURUSD уже сейчас, или же резкий рост доллара США потребует терпения и повторного рассмотрения в районе 1,1500-1,1600.

JPY – Уровень 110,00 для пары USDJPY – серьезный рубеж, который может стать «крепким орешком» на какое-то время, если хеджирование экспортеров вступит в силу. Стоит учесть также аппетит к риску и направление доходности, так как все вышеперечисленное говорит о разворотном уровне (200-дневная скользящая средняя, согласно индексу S&P500 – для последнего и уровень в 3,00% для ориентира доходности по американским десятилетним облигациям – для первого).

GBP – Фунт стерлингов задыхается в ожидании заседания Банка Англии / публикации отчета по инфляции в следующий четверг. Ожидания повышения ценового диапазона резко снизились: какую-то пару недель назад рост казался практически неизбежным, а сейчас вероятность роста оценивается в 20%. Ожидать ли того, что фунт стерлингов дойдет до локального минимума к моменту заседания, даже при ожидаемом сохранении миролюбивых настроений?

CHF – Перспективы швейцарского франка выглядят неопределенно до тех пор, пока швейцарский франк находится между отметками выше 1,1900, но ниже 1,2000. На сегодня запланировано выступление председателя Национального банка Швейцарии Джордана.

AUD – Австралийский доллар пока не хочет опускаться с уровня 0,7500 в паре AUDUSD. Пара является приемлемой заменой на фоне роста доллара США.

CAD – Пара USDCAD закрепилась в ценовом диапазоне 1,2800-1,2900, но в ближайшее время потребует импульса для поддержания роста, хотя мы предпочитаем доллар США большинству других пар, даже если рост продолжится.

NZD – Уровень 0,7000 в паре NZDUSD является локальным эквивалентом уровня 0,7500 в паре AUDUSD. Пара AUDNZD решительно отошла в сторону и нуждается в резком росте до отметок 1,0800-50 и выше, чтобы стать более интересной структурно для дальнейшего роста.

SEK – Злополучная шведская крона прорывается на дно, но оказывается на уровнях, где «дно», судя по всему, сделано из резины. Это выяснится, как только малейший луч света прольется на эту валюту после публикации данных и выяснения точки зрения центрального банка.

NOK – Сегодня, когда пара EURNOK стоит на пороге локального уровня сопротивления ценового диапазона, ожидается выступление спикера Банка Норвегии. Миролюбивые настроения могут заставить валюту резко опуститься ниже из-за возросшей уязвимости в свете недавнего слабого влияния со стороны инфляции.

Автор: Джон Харди, главный валютный стратег Saxo Bank

Источник: Saxo Bank