Займы в один клик: обзор международного рынка микрокредитования

Самые интересные факты о глобальном рынке микрокредитования, анализ основных игроков и аудитории, сообщает psm7.com.

Обзор европейского рынка микрокредитования. Фото: lendersus.com

О микрозаймах в наше время наслышаны все, а многие пользовались мгновенными кредитами, или, как их еще называют, «кредитами до зарплаты», лично. В этой статье редакция PaySpace Magazine собрала самые интересные факты о глобальном рынке микрокредитования, а также проанализировала основных игроков и аудиторию на рынке.

Немного истории

Понятие «микрокредитование» появилось в Южной Азии в 1974 году. Основателем данной концепции стал профессор экономики Мухаммед Юнус, который родом из Бангладеш — на то время одного из самых бедных государств мира. Юнус обладал активной социальной позицией и всецело был вовлечен в борьбу с голодом в его родной стране. В качестве эксперимента он выдал первые кредиты лично из своего кармана десяти женщинам, работающим на производстве мебели из бамбука. В то время банки не хотели идти на высокие риски, выдавая денежные займы людям с низкой платежеспособностью.

В дальнейшем данная концепция микрокредитования переросла в создание Граминского банка, который выдавал денежные займы малоимущим бангладешцам. В этой банковской модели низкий уровень рисков возврата ссуд обеспечивал принцип взаимного поручительства.

После того, как данная модель показала себя успешной, ее тут же подхватили инвесторы из других стран, распространяя в большинстве стран Европы, а также США. На сегодня рынок микрокредитования — один из самых перспективных и амбициозных, с оборотом выданных кредитов в миллиарды долларов.

Особенности отрасли микрокредитования в мире

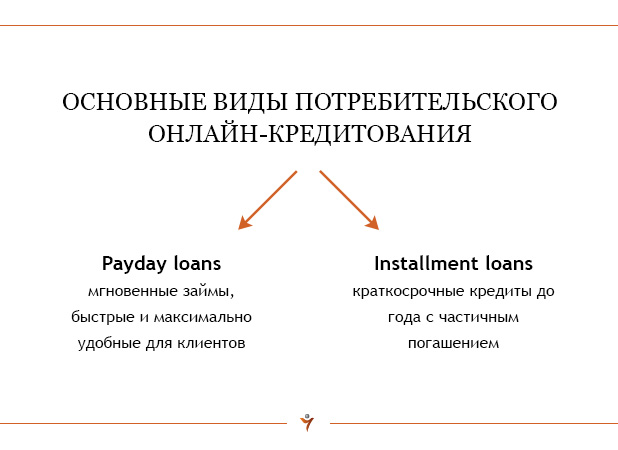

Рынок потребительского онлайн-кредитования во всем мире представлен двумя основными вертикалями: payday loans (мгновенные займы, быстрые и максимально удобные для клиентов) и installment loans (краткосрочные кредиты до года с частичным погашением). В данный момент рынок payday&installment loans все еще переживает становление, о чем свидетельствует появление крупных игроков ежегодно.

За рубежом в сфере микрокредитования помимо компаний, осуществляющих выдачу краткосрочного кредита клиенту, существуют также кредитные брокеры. Суть их работы заключается в том, чтобы помогать «проблемным клиентам», которым не все финансовые компании готовы выдать кредитные средства напрямую.

Следует отметить, что в современном мире страны по-разному относятся к онлайн-кредитованию. В некоторых из них отсутствует жесткая регуляция (Украина, Россия, Испания, Южная Америка, Азия). В ряде других государство жестко ограничивает срок, сумму и максимальную годовую процентную ставку (Польша, США, Великобритания). Есть страны, в которых подобный бизнес и вовсе запрещен (Германия, Франция, Нидерланды).

В тех странах, где государство не регулирует максимальную процентную ставку, она может достигать 3% и более. Например, в Великобритании годовая средняя процентная ставка микрофинансовых организаций составляет 2,73% в день (997% в год). Максимальные процентные ставки в США – до 6% в день (2190% в год).

Регулируемая же на уровне государства процентная ставка составляет 1,4% в день.

Суммы займа обычно составляют до 5000 у.е., сроком до 30 дней. В целях привлечения новых клиентов большинство компаний выдают первый кредит бесплатно.

В странах, которые не запрещают ведение микрокредитной деятельности (payday&installment loans), число официально зарегистрированных игроков на рынке может достигать 50-70 компаний, а также в разы больше кредитных брокеров.

Пример Польши

Рассмотрим наиболее близко расположенный к нам рынок — Польшу. В этой стране PDL (payday&installment loans) рынок является на сегодняшний день одним из самых развитых в мире, наряду с рынком США и Великобритании. В Польше представлены более 60 компаний в сфере микрокредитования, в том числе такие мировые крупные финансовые корпорации, как 4finance, Kreditech, Сreamfinance, Twino, Wonga.

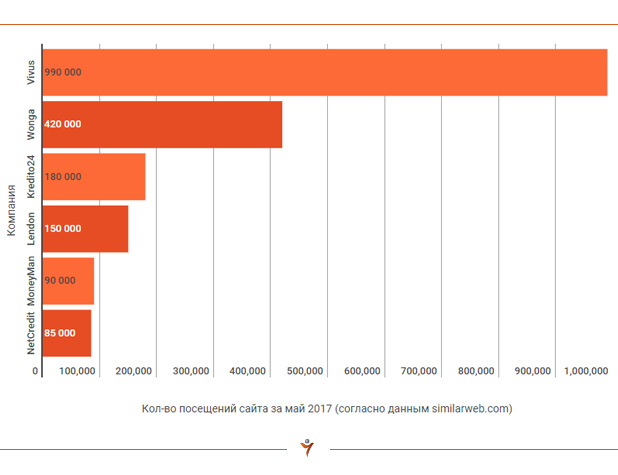

Выделим ключевых лидеров рынка микрокредитования (payday loans) в Польше и посмотрим на посещаемость их сайтов:

А теперь цифры по лидерам рынка краткосрочных кредитов с частичным погашением (installment loans):

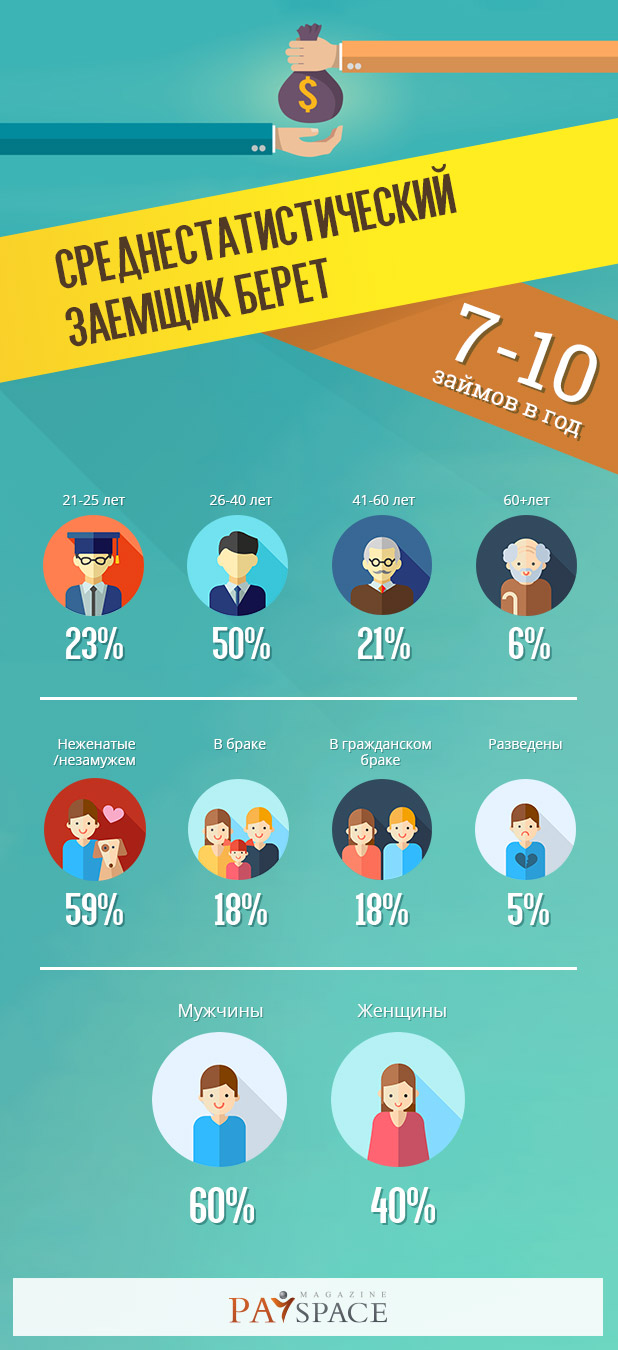

Аудитория микрозаймов

Стоит отметить, что в большинстве стран Европы и США услугами микрокредитных организаций могут пользоваться лица, старше 21 года.

Сезонность

В данной нише также присутствует фактор сезонности. Наиболее активно берут микрокредиты перед праздниками и каникулами, а спад обычно отмечается в летние месяцы.

Источники привлечения клиентов

Поскольку рынок микрокредитования растет, а конкуренция ужесточается, появляется необходимость планировать все большие бюджеты на привлечение и удержания клиентов. Самые распространенные способы привлечения трафика – телевидение, радио, внешняя наружная реклама, а также СРА-сети.

На сегодняшний день отлично развит рынок лидогенерации, то есть, привлечение клиентов через партнеров. Компании предлагают посредникам до 50 евро за первый выданный кредит. Например, в Польше очень большое количество СРА (affiliate, партнерских) сетей, которые генерируют до 80% от общего объема выданных кредитов.

Итог

В ходе развития рынка микрокредитования в мировых масштабах многие чиновники продолжали на него смотреть с подозрением как со стороны сложности его государственного регулирования, так и со стороны перспективы того, что он может лопнуть как мыльный пузырь. Однако на сегодняшний день данная сфера является очень востребованной и перспективной по всему миру, причем не только бедными слоями населения. Количество компаний в данном сегменте постоянно растет, а инвесторы продолжают вкладывать все большие активы в их дальнейшее развитие. Кроме того, сфера микрокредитования во многих странах с точки зрения государственного регулирования оказалась на одной ступеньке с традиционным банковским сектором. Таким образом, помощь для бедных переросла в перспективную финансовую бизнес-сферу с огромными оборотами.

Источник: psm7.com