Волатильность в ЕС на максимуме с 2008 года

Волатильность на рынках еврозоны достигла максимума с 2008 г. С момента запуска QE ЕЦБ сводный индекс Euro Stoxx 50 упал на 800 пунктов, или на 17%. Эксперты считают, что программа количественного смягчения не работает, и ждут от Марио Драги новых экстренных мер, сообщает vestifinance.ru.

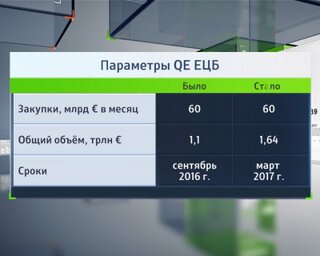

Судя по результатам опроса Bloomberg, все экономисты ожидают дальнейшего снижения депозитной ставки, которая уже и так ушла в минус (прогнозируют -0,4% вместо текущих -0,3%). Более 70% опрошенных считают, что господин Драги также расширит ежемесячный объем QE как минимум на 10 млрд евро в месяц: именно этого глава ЕЦБ не дал рынкам в декабре, что и вызвало всеобщее разочарование.

Центробанк закачал в регион 720 млрд евро в ходе программы количественного смягчения. Но, судя по всему, деньги дальше финансового сектора не идут. Индекс промышленной активности еврозоны упал до минимума 2013 г. Прибыли европейских компаний на минимуме с 2007 г., причем дальнейшие прогнозы продолжают понижать. Инвесторы выводят средства из европейских акций самыми быстрыми темпами за последние 2 года.

Ровно неделю назад в ЕЦБ начался «период тишины»: никто из правления Центробанка не имеет права давать комментарии относительно дальнейшей политики вплоть до заседания. Однако за день до наступления «периода тишины» Бенуа Кёрэ, один из членов совета директоров ЕЦБ, намекнул на то, что регулятор рассматривает меры смягчения возможных негативных последствий от дальнейшего понижения депозитной ставки.

Это один из главных новых страхов рынка, связанных с ЕЦБ. Если ставка уйдет еще дальше в минус, это вынудит банки экономить средства, а не направлять их на кредитование реального сектора, как надеется регулятор. Ходят слухи, что ЕЦБ рассматривает швейцарскую модель. То есть коммерческим банкам придется доплачивать регулятору не за все запаркованные деньги, а только за их часть, то есть за так называемые «излишние резервы».

Когда ЕЦБ запускал QE, рынки еврозоны стремились к локальным максимумам. Но затем в ходе двух лет Греция пригрозила выходом из еврозоны, появились новые страхи по поводу жесткой посадки Китая, произошел скандал с Volkswagen и масштабная распродажа, связанная с Deutsche Bank. На фоне падения рынка появились серьезные сомнения в эффективности QE. По оценкам Bank of America, только за 4 недели до 2 марта инвесторы вывели из европейских акций $7,8 млрд.

Джон Хейнс, старший аналитик Investec Wealth & Investment, призывает не ждать слишком многого от европейского регулятора. ЕЦБ уже сделал свою работу. Марио Драги не может решить все проблемы Китая или изменить мировой геополитический климат. Ждущие от господина Драги чудес будут разочарованы. По мнению Deutsche Bank, растут риски того, что в четверг ЕЦБ не сделает и части содержащегося в консенсус-прогнозе. Ну а JP Morgan советует клиентам продавать европейские акции на любом возможном росте, связанном с ЕЦБ.

Тем не менее есть и оптимисты. Голландский банк ABN Amro, наоборот, советует покупать. Ожидается, что в текущем году экономика еврозоны вырастет на 1,6%, что станет максимумом с 2011 г. Сам ABN Amro за февраль увеличил свой портфель европейских акций на 2%.

Источник: vestifinance.ru