Устойчивый рост и надёжность: активы компаний по страхованию жизни увеличились за год на 27%

Рынок страхования жизни — один из ключевых секторов финансового рынка во всём мире, и особенно в развитых странах. Непосредственно в Казахстане это направление стало популярным относительно недавно. Сегмент, по сути, ещё на стадии становления и подъёма.

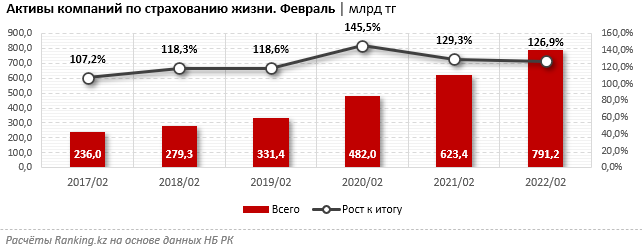

Этой стадии традиционно свойственен высокий темп роста. Так, к началу марта 2022 года активы компаний по страхованию жизни (КСЖ) достигли 791,2 млрд тг, увеличившись по сравнению с аналогичным периодом предыдущего года сразу на 26,9%.

За последние три года средний темп роста активов КСЖ составил весомые 33,9%; в предыдущие три года (2017–2019 годы) показатель достигал 14,7%. Подобная динамика говорит о высоком спросе на продукты этого финансового сегмента.

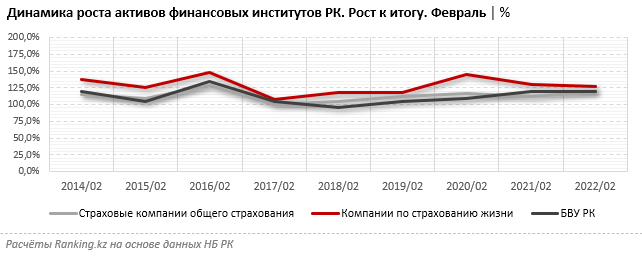

Рынок КСЖ как молодой и востребованный ожидаемо растёт более высокими темпами по сравнению с другими финансовыми институтами. Так, к примеру, за последние пять лет средний темп роста активов КСЖ составил 27,7%, в то время как у БВУ — всего 9,4%, у компаний общего страхования — 13,2%.

Среди компаний по страхованию жизни по объёму активов лидирует Nomad Life: 249,2 млрд тг. Компания формирует 31,5% рынка. Кроме того, КСЖ также заняла первое место по росту активов за месяц: плюс 9 млрд тг. То, что позитивный тренд для компании неизменен, несмотря на кризисные явления и геополитическую неопределённость в мире, говорит о стабильности и надёжности этой КСЖ. Стоит отметить: при формировании статистики НБ РК не отражает средства клиентов под управлением компаний по страхованию жизни (продукт Unit-linked), которые есть только у Nomad Life.

Второе место по объёму активов заняла дочерняя организация крупнейшего банка страны Halyk Bank — «Халык-Life»: 237,4 млрд тг, или 30% рынка.

Замыкает ТОП-3 Freedom Finance Life: 90,1 млрд тг, или 11,4% рынка. Таким образом, ТОП-3 компаний формируют почти 73% всего рынка.

По росту активов за месяц после Nomad Life идут KM Life (плюс 2 млрд тг) и «Сентрас Коммеск Life» (плюс 1,3 млрд тг).

Компании по страхованию жизни в РК сегодня не только предоставляют стандартные продукты по страхованию, но и позволяют делать вклады на будущее, аналогичные банковским депозитам. В подобных условиях вопросы надёжности организаций и их устойчивости, а также гарантии выплат выходят на передний план.

Впрочем, законодательство РК предусматривает риски, к тому же исторически компании по страхованию жизни более устойчивы, нежели другие участники финансового рынка, и Казахстан — не исключение. Так, за годы существования республики на финансовом рынке РК было ликвидировано 136 банков и 35 страховых компаний из отрасли общего страхования. Только по состоянию на начало апреля 2022 года процедуру банкротства проходят 9 банков и 2 компании общего страхования. При этом за всю историю отрасли страхования жизни в РК была ликвидирована всего одна компания — АО «КСЖ „Валют-Транзит Life“», причем непосредственно по причине ликвидации материнского банка АО «Валют-Транзит Банк».

Ещё один важный момент: участники рынка компаний по страхованию жизни оцениваются международными рейтинговыми агентствами. Так, крупнейшая компания в секторе — Nomad Life — обладает кредитным рейтингом от Standard & Poor’s (S&P) на уровне «ВВ+». Прогноз по рейтингам — «Стабильный». Рейтинг по национальной шкале — «kzAA». Подобные рейтинги считаются высокими даже по сравнению с БВУ РК без госучастия.

В свою очередь, Национальный банк Казахстана состоит в Международной ассоциации органов страхового надзора (IAIS). Это означает, что регулятор тщательно контролирует деятельность страховых компаний. По закону каждая страховая компания обязана покрывать свои риски у другой страховой компании, чаще всего это зарубежная страховая компания с высоким международным рейтингом. Один страховщик перестраховывается с помощью другого страховщика, и таким образом страховая сумма по программам срочного и накопительного страхования гарантированно выплачивается всем застрахованным.

Также можно отметить, что, согласно Налоговому кодексу Республики Казахстан, взносы по договорам накопительного страхования не облагаются подоходным налогом, а значит, пользователь таких продуктов экономит 10%. Кроме того, деньги защищены тайной вклада. Их невозможно конфисковать, и они не подлежат разделу при разводе.