Характеристика рынка займов физических лиц

Портфели БВУ Казахстана содержат значительное количество «токсичных» активов, часть которых была сформирована практически одномоментно в первую волну финансово-экономического кризиса 2007-2008 г. при схлопывании пузыря на рынке недвижимости и последующей коррекции цен на нее, Другая часть накоплена эволюционным путем, путем реализации кредитных рисков. Третья часть может сформироваться в случае раскрутки второй волны кризиса в 2015 г.

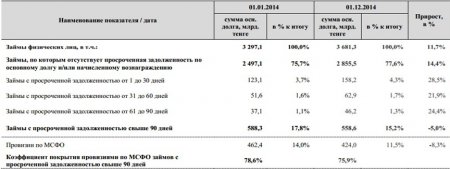

Таблица 1. Динамика ссудного портфеля и займов с просроченной задолженностью свыше 90 дней

Источник: Обзор НБ РК Текущее состояние банковского сектора РК по состоянию на 01.12.2014 г.

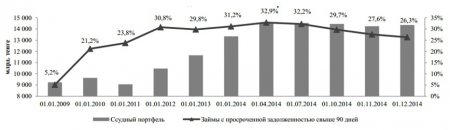

В части ссудного портфеля физическим лицам наблюдается следующая картина.

Таблица 2. Качество займов физических лиц

Источник: Обзор НБ РК Текущее состояние банковского сектора РК по состоянию на 01.12.2014 г.

Доля просроченных займов снижается незначительно, при этом невозможно сделать вывод является ли данный показатель следствием погашением займов в денежной форме, либо это результат работы по внутреннему рефинансированию.

Среди проблемных займов физическим лицам существенную долю занимают займы, обеспеченные жилой недвижимостью (далее – Проблемные Жилищные Займы или ПЖЗ). В открытом доступе статистика по количественному показателю отсутствует, но по экспертным оценкам их доля составляет не менее 2/3 от проблемного портфеля. При этом по целому ряду причин работа по выведению данных «токсичных» активов из банков ведется не активно.

Стратегия банков при работе с ПЖЗ

Продавать долги невыгодно, прощать тоже невыгодно, выгодно держать.

Анализ деятельности БВУ показывает, что им понравилась модель приватизации прибыли и социализации убытков. Однако она во-первых не для всех и во-вторых не может повторяться слишком часто. Тем не менее, она негативно влияет на ожидания и банков и заемщиков в части поддержки государством и тех и других. Кроме того, на пассивную стратегию работы с ПЖЗ оказывают влияние и такие факторы, как:

А. Объективные.

1) Реализация залогов по текущим ценам приведет к фиксации убытков;

2) Существовала норма, при которой списание банком проблемных кредитов с баланса /фиксация убытков/ приводило к начислению дополнительных налогов.

3) Накопленный объем залоговых квадратных метров при его вбросе на рынок может оказать на него сильное ценовое давление вниз, в чем банки не заинтересованы;

4) Проблемные заемщики научились быстро создавать негативный информационный фон при попытке банков реализовать свои права по реализации заложенной жилой недвижимости;

Б. Субъективные.

1) Банки рассчитывали что со временем рост экономики приведет к восстановлению и даже превышению докризисных цен на недвижимость;

2) Банки рассчитывали на помощь государства в решении данной проблемы;

3) ТОП-менеджер банка, принимающий на себя кураторство ПЖЗ, становится уязвимым, потому что за неактивную работу он будет подвергаться критике изнутри, за активную – снаружи.

Пассивная стратегия показала, что жилая недвижимость – не пирамиды, в цене не растет и туристов не привлекает.

Одним из вариантов выхода из этой патовой ситуации является выделение этого направления в отдельный проект и передача его на формальный аутсорсинг внешней управляющей компании, прямо не связанной с банком.

Способы перевода недоходных активов в доходные мы видим два (помимо традиционных) – передача в аренду и продажа в рассрочку.

Автор: Павел Ильченко

Источник: Etoday.kz