Макроэкономический дайджест: ЕЦБ нажал кнопку тревоги

Краткое описание: Экономический рост Еврозоны сходит на нет, поляризованная политика Европы может лишь ухудшить ситуацию, а ответ ЕЦБ – дать банкам еще денег. Это ничего не решает, и расплата впереди.

Физик и нобелевский лауреат Ричард Фейнман придумал гениально простую проверку чьих-либо знаний и знакомства с фактами:

Если ты не можешь объяснить нечто простыми словами, то ты этого не понимаешь.

Судя по поведению, президент Европейского центробанка Марио Драги тест Фейнмана провалил. Мало того, что ЕЦБ нажал кнопку тревоги, риск снижения остается! (Подробнее об обстоятельствах см. мою заметку , написанную сегодня утром, до заседания ЕЦБ.)

Наш дальнейший макроэкономический путь выглядит так:

Описанная мной в декабре тема «глобальной паники в экономической политике» ныне получила завершение. Программа на второе полугодие 2019 года: глобальная бюджетная паника, или «здравствуй, ММТ («современная теория денег»)».

Первым поддался Народный банк Китая, затем ФРС, затем Банк Англии, а последним, как всегда, прибежал ЕЦБ. Абсолютно предсказуемо.

Что еще предсказуемо, так это то, что единственный смысл TLTRO – выиграть время у ожидаемого во втором полугодии вступления ММТ / бюджетной экспансии (под видом инфраструктурных изменений). Отсюда перенос на сентябрь. После майских выборов в Европарламент основное внимание будет на увеличении трат внутри лагеря популистов и ММТ. Этот политический блок выиграет именно потому, что ЕЦБ сейчас не может ничего противопоставить собственному чудовищному рынку, совершенно неспособному на установление цен.

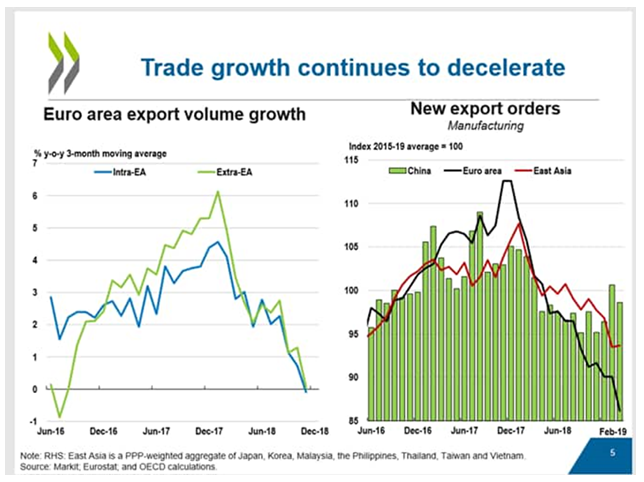

До второго полугодия данные успеют еще ухудшиться, потому что мировая цепочка поставок нарушена. Европа потеряет больше всего, потому что выигрывала больше всего! Трезвый прогноз экономического роста, недавно сделанный в ОЭСР, сейчас выглядит наилучшим.

Итак… что же всё это значит?

В краткой перспективе:

• Спреды BTP и ClubMed должны улучшиться. Замедление роста делает Германию партнером Италии и ЕЦБ, и «непрямая поддержка» только привела к снижению инфляции и недостатку доходности.

• У нашего колла 1,03/1,05 по EURUSD появляется больше шансов: не 50/50, а 60/40 (позиционирование через САМУЮ ДЕШЕВУЮ волатильность!)

• Банковский сектор (SX7E) еще с недельку будет хорошо себя чувствовать, но заметьте: банки это уже предусмотрели, доходность с начала года 14%

• Укрепление доллара США может сдвинуть динамику от сырья и валют развивающихся стран через рост ДОЛГОВОЙ нагрузки из-за роста USD.

В средней перспективе:

• Выборы в Европарламент создают еще один событийный риск – и рост стремления к бюджетным тратам.

• Инфляционные ожидания могут начать медленно расти (с начала второго полугодия).

• Данные не смогут поддержать слишком уверенные настроения – поворот вниз стрелки цены денег НИЧЕГО на самом деле не изменит. TLTRO – это просто «государственная поддержка» в кейнсианском духе.

В долгой перспективе (II пол. 2019 г.):

• В Европе начнется бюджетная паника. Дефицит бюджета Еврозоны за 2018 год 1% от ВВП – ЕЦБ и Еврозона решат, что это «бесплатные деньги». Не забудем, что в прогнозе центробанка самый сильный риск – низкая инфляция, а не недостаток кредитования, неравенства или оценки рынка.

• ММТ: учитесь, повышайте образовательный уровень – это несложно, обещаю!

• EUR доходит до 1,03/1,05

• Германия присоединится к итальянской рецессии.

• Доходность десятилетних «бундов» дойдет до -50 б.п.

• Европейские акции станут дешевы как грязь, и в относительном, и в абсолютном смысле.

• Для Европы возникнет серьезная возможность сменить долгосрочную стратегию из-за кризиса роста. Европа, по-моему, «нуждается» в кризисе, чтобы заново определить себя.

Несмотря на всё сказанное – приятных всем путешествий.

Автор: Стин Якобсен, главный экономист и директор по инвестициям Saxo Bank

Источник: Saxo Bank