Еженедельный обзор сырьевого рынка: сырьевые товары растут

Мировые рынки, ведомые акциями и облигациями развивающихся стран, двигались вперед вместе с американским рынком акций, где сезон хороших прибылей пока что компенсировал отрицательное влияние продолжающейся приостановки работы правительства и тревог о росте мировой экономики. C точки зрения важных для рынка событий мы переходим от закусок к главному блюду. Среди самых важных из этих событий можно назвать:

- Голосование британского парламента по запасному плану Брекзита

- Крайний срок для заявки на экстрадицию финансового директора Huawei

- Заседание Федерального комитета по операциям на открытом рынке (FOMC) в США

- Торговые переговоры между США и Китаем в Вашингтоне

- Развитие событий в Венесуэле

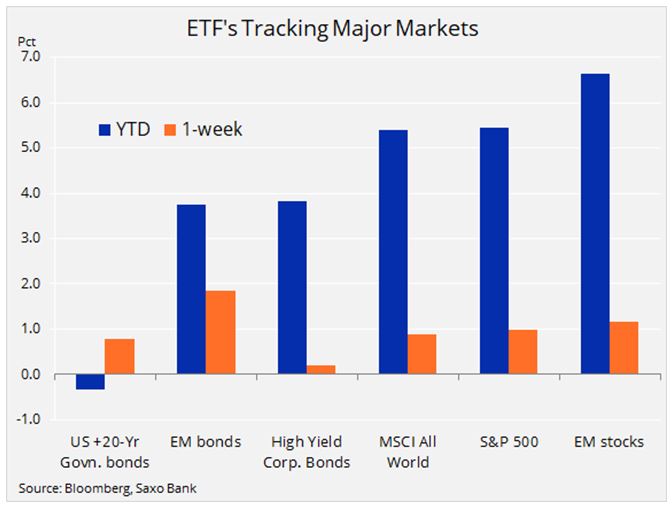

Пока что январь предоставляет очень хорошие условия для инвесторов: мировые рынки восстанавливаются после декабрьского разгрома, несмотря на нестихающую тревогу о начале экономического спада в крупнейших экономиках. Международный валютный фонд снизил глобальные экономические прогнозы на 2019 и 2020 годы в ответ на риски, связанные с торговыми конфликтами и ростом процентных ставок. Однако снижение мирового роста с 3,7% до 3,5% сочли оптимистичным, учитывая влияние не заканчивающейся приостановки работы правительства США, а также ухудшения прогнозов для Европы и Китая, показавшего в прошлом году самое медленное расширение за почти 30 лет.

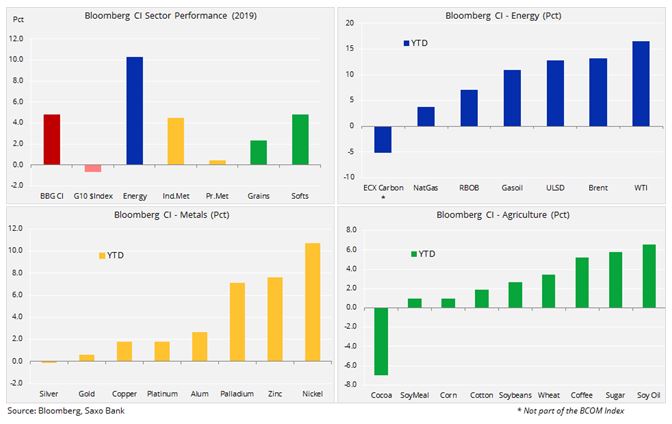

Среди сырьевых товаров, которые в целом приближаются к лучшему результату с апреля 2016 года, наибольший прирост в этом месяце показывают энергоносители и промышленные металлы. Эти два сектора смогли сильно вырасти, несмотря на страх замедления экономического роста и, соответственно, спроса.

Это лишний раз показывает, что нужно обращать внимание не только на макроэкономические перспективы, но и на ухудшение аналитических показателей. Соглашение стран ОПЕК+ о сокращении добычи нефти поддержало смену настроений на рынке энергоносителей. Промышленным металлам оказал поддержку прогресс на торговых переговорах, а сочетание грозящего недостатка предложения и растущего спроса компенсировало практически ежедневную дозу новостных рисков.

Сельскохозяйственные сырьевые товары показывают разное поведение. Какао уже месяц продолжает снижение из-за обильного предложения из Западной Африки, где его производится больше всего в мире (лидер — Кот-д’Ивуар). Сахару помогает укрепление бразильского реала и перспектива повышения спроса на сахарный тростник для производства этанола по мере восстановления цен на нефть.

Недостаток данных из США из-за приостановки работы правительства приводит к тому, что зерновой сектор всё сильнее зажимается в ценовом канале и не может найти направление. Пшеница идет вверх из-за слухов о спаде экспорта из России, где растут внутренние цены. Трейдеры же, торгующие соевыми бобами, сосредоточены на перспективе торгового соглашения; поддержку ценам оказывает и беспокойство о величине урожая в Бразилии после некоторой засухи.

Цена нефти марки WTI остается в диапазоне от 50 до 55 долл. США за баррель, так как очередные сокращения добычи группой ОПЕК+ компенсируются тревогой о мировом экономическом росте. Агентство энергетической информации, Международное энергетическое агентство и ОПЕК пока сохраняют свои прогнозы роста мирового спроса на 2019 год на прежнем уровне.

Однако возможен их пересмотр в сторону снижения под влиянием вышеупомянутого прогноза МВФ и сводного опережающего индикатора ОЭСР, упавшего в ноябре до 99,3 пункта – шестилетнего минимума и к тому же уровня, который раньше указывал на рецессию.

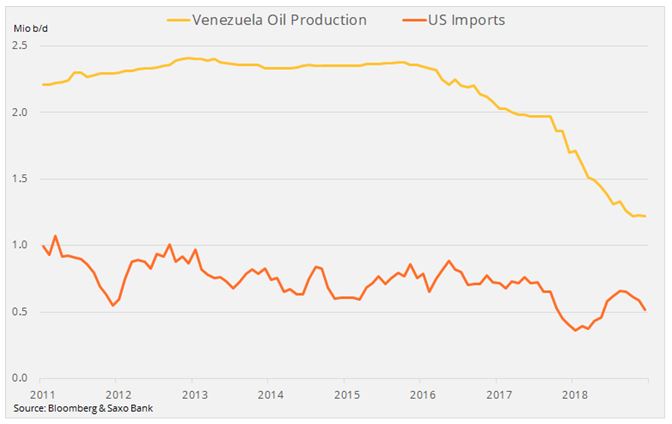

Углубление кризиса в Венесуэле поддержало цены, хотя запасы сырой нефти в США достигли максимума с ноября, а запасы бензина поставили рекорд. Ужасному режиму президента Мадуро, ввергшему население в страдания и нищету и вынудившему более чем 2 млн человек покинуть страну, наконец бросил вызов Хуан Гуаидо, избранный глава Национального собрания. Он объявил себя исполняющим обязанности президента согласно 233 статье конституции, позволяющей ему стать временным президентом в случае «серьезных нарушений» со стороны избранного президента.

Перспектива серьезного развала в Венесуэле вместе с риском того, что правительство США прервет импорт оттуда, помогла уменьшить разницу между ценами на нефть WTI и Brent. Цены на мексиканскую и канадскую нефть – заменители венесуэльской тяжелой нефти – опередили цену на WTI.

Последствия для мирового рынка нефти от революционных событий могут оказаться серьезными как в краткосрочной перспективе, так и в долгосрочной. Ухудшение экономического прогноза и недостаток иностранных инвестиций в стареющую нефтедобывающую промышленность Венесуэлы вызвали в последние годы обвал добычи на 50%. Огромные запасы тяжелой нефти в Венесуэле очень нужны миру – сейчас, когда американский баррель все легчает в связи с ростом добычи сланцевой нефти.

Восстановление после декабрьского провала пока относительно невелико: коррекции на 38,2% (до 55,55 долл. США за баррель) еще предстоит достичь. Неясность положения в Венесуэле добавила еще одну степень свободы для нефтяного рынка, которому и так уже трудно учесть все факторы. Цена может подняться, если новые санкции еще сильнее снизят экспорт, в том числе на американские НПЗ, расположенные вдоль Мексиканского залива и приспособленные для тяжелой нефти.

В ожидании развития событий рынок, скорее всего, останется в уже описанном ценовом диапазоне, от 50 до 55 долл. США за баррель. Уровень спекулятивного позиционирования по нефти марки WTI остается неизвестным, так как Комиссия по торговле товарными фьючерсами США из-за приостановки работы правительства не публикует с 18 декабря никаких данных.

Золото по-прежнему держится. Несмотря на рост запасов и повышение доходности по облигациям, спотовая цена на золото с 28 декабря находится в относительно узком канале от 1277 до 1300 долл. США за унцию.

Пока нет данных о спекулятивном поведении хедж-фондов на фьючерсном рынке, инвесторы продолжают накапливать золото через «слитковые» биржевые индексные фонды. Общий объем держаний достиг 2253 тонн – максимум с 2013 года. Так инвесторы ищут защиты от макроэкономических и геополитических неопределенностей. Некоторые из этих неопределенностей могут разрешиться на следующей неделе в рамках торговых переговоров, голосования по Брекзиту и заседания FOMC.

Хотя мы не исключаем краткосрочного риска глубокой коррекции, общий прогноз по золоту остается положительным, как описано в нашем ежеквартальном прогнозе, опубликованном ранее на этой неделе. Принимая за отправную точку уровень 1200 долл. США за унцию, мы ожидаем поддержки на уровне 1260, а затем 1247 долл. США за унцию.

Автор: Оле Хансен, главный стратег по сырьевым рынкам Saxo Bank

Источник: Saxo Bank