Нефть на фоне переговоров между США и Китаем ползет вверх

Нефть марки Brent вернулась к уровню 60 долл. США за баррель, а WTI снова выше 50 долл. США за баррель. Это связано с усилением надежд на то, что США и Китай достигнут соглашения по торговле. Вчера президент США Трамп написал в Твиттере: «Переговоры с Китаем идут очень хорошо», а затем стало известно о внеплановом продолжении переговоров в среду. Благодаря этому на мировом рынке акций продолжилось восстановление после ужасного декабря. Кроме того, смену настроений поддержали ослабление доллара США и дальнейшее сокращение добычи группой ОПЕК+.

Найдя в прошлом месяце уровень поддержки на 50 долл. США за баррель, нефть Brent вскоре вернулась к ноябрьско-декабрьской области консолидации между 57,50 и 64 долл. США за баррель.

Однако американо-китайское торговое соглашение хотя, вероятно, и замедлит, но вряд ли повернет вспять снижение, заметное в последнее время в экономических прогнозах от США до Европы и Китая. Поэтому рост на этой стадии может не выйти за верхнюю границу вышеупомянутой области консолидации: 64 долл. США за баррель Brent и 55 долл. США за баррель WTI.

Еще одну причину «быкам» действовать осторожно можно увидеть в изменениях форвардной кривой и суммы открытых позиций по двум основным маркам нефти, WTI и Brent. Резкий рост, связанный с аналитическими показателями (например, прогнозом на сжатие), в обычном случае привел бы к сглаживанию форвардной кривой, так как уменьшается контанго, то есть разница между ценой отложенного и обычного расчета.

Из приведенной ниже таблицы видно, что шестимесячный спред между февральскими (CLG9) и августовскими (CLQ9) контрактами с декабря почти не изменился. Хедж-фонды во время резкого роста обычно сокращают короткие позиции и добавляют новые длинные. Однако с момента достижения минимума 24 декабря сумма открытых позиций по нефти WTI увеличилась всего на 61 тыс. лотов, а по нефти Brent – только на 36 тыс. лотов. Это может значить, что текущий рост связан не столько с входом на рынок новых длинных позиций, сколько с покрытием коротких.

Обратите внимание, что из-за приостановки работы правительства США Комиссия по торговле товарными фьючерсами после 18 декабря на выпускала отчетов по сделкам трейдеров (COT). Отчеты COT дают важный еженедельный обзор величины и направления позиций, которые хедж-фонды держат на основных фьючерсных рынках: от валюты до облигаций, а также сырьевых.

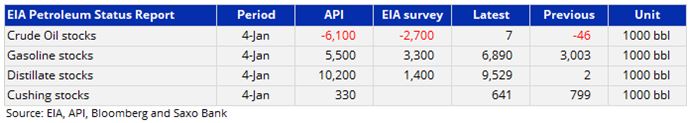

Последняя тенденция к падению запасов сырой нефти и быстрому росту по нефтепродуктам обещает продолжиться, если данные и исследования Американского института нефти (API) верны.

Автор: Оле Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Источник: Saxo Bank