Итоги года: углеродные квоты, сланцевая нефть и «соевый сюрприз»

Оглядываясь на уходящий 2018 год с целью поиска и объяснения наиболее сильных или удивительных маневров на рынке сырьевых товаров, мы видим, что некоторые из них связаны с этими категориями товаров. Год, начавшийся на оптимистической ноте благодаря синхронному глобальному росту, завершился синхронной распродажей. Пока большинство заголовков пестрели темой торговой войны США с Китаем, некоторые другие важные события усложняли ситуацию на рынке. Рост рынка тридцатилетних облигаций приостановился, когда стоимость привлечения средств выросла в ответ на то, что ФРС продолжила работать над нормализацией своих процентных ставок. Стоимость привлечения средств (в долларах) росла, при этом количество денег начало снижаться, поскольку центральные банки взяли курс на количественное ужесточение, а не на количественное смягчение.

Кроме того, сильный доллар бросил вызов спросу и росту. Это особенно плохо повлияло на страны с развивающейся экономикой, перегруженные долгами в долларах в момент повышения процентных ставок.

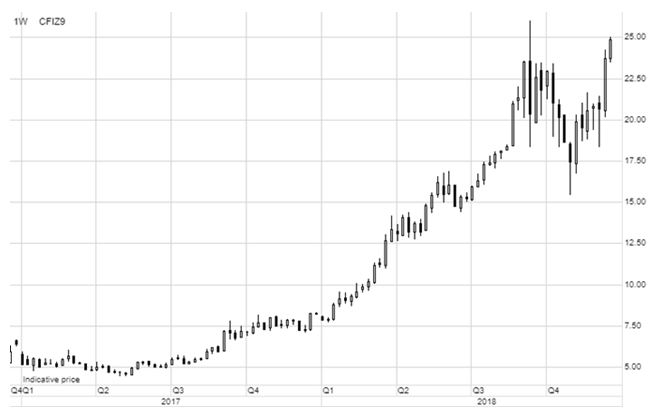

Фьючерсные контракты на углеродсодержащие выбросы на бирже ICE (+202%)

Биткоин сдавал позиции, а в это время на высоту был готов подняться другой рынок, имеющий шансы стать лидером года. Фьючерсные контракты на углеродсодержащие выбросы выросли более чем на 200% в ответ на прошлогоднее изменение европейских нормативов, регулирующих наличие квот. То, на чем основан так называемый резервный фонд для обеспечения стабильности рынка (Market Stability Reserve) для квот по углеродным выбросам на 2019 год, должно было привести к росту цен на углеродные выбросы и тем самым вызвать отказ от угля в пользу более чистых видов топлива: энергии ветра и солнца, гидроэлектростанций и особенно газа. Использующая уголь электростанция должна покупать вдвое больше квот, чем предприятия, использующие природный газ.

Рост добычи сланцевой нефти в США и влияние на сырую нефть

В начале октября многие выдающиеся и уважаемые специалисты по прогнозированию в области рынка нефти указали на увеличение риска роста цен на сырую нефть до трехзначных цифр в течение нескольких месяцев. Это было реакцией на мнение о том, что санкции США против Ирана приведут к сильному снижению добычи, создав нехватку предложения в мире.

Падение с уровня выше 85 долл. США за баррель до 56 долл. США за баррель в рамках одного квартала было по всем параметрам шокирующим, неожиданным и кардинальным изменением настроений. Для этого было несколько причин, каждая из которых сыграла свою роль: снижение перспектив роста, ослабление Саудовской Аравии после убийства Хашогги и давление со стороны Дональда Трампа в плане повышения добычи нефти.

Однако наиболее важным фактором оказался быстрый и неожиданно сильный рост добычи сланцевой нефти в США. С июля по сентябрь добыча росла более чем на 500 000 баррелей в день, и рост за год составил более 2 млн баррелей в день.

Соевые бобы стали показателем в торговой войне США и Китая.

Соевые бобы американского производства стали самой заметной жертвой в торговой войне США и Китая. После введения Пекином ответных пошлин на импорт из США цена на сою упала более чем на 20%.

В 2017 году Китай импортировал 31,7 млн тонн (1,2 млрд бушелей) сои, что составляло около 60% общего объема экспортных поставок из США.

С момента введения пошлин спрос в Китае упал на 90%. И хотя перемирие и недавняя закупка Китаем соевых бобов помогли стабилизировать цену, добиться восстановления может быть достаточно сложно.

Это происходит на фоне того, что после сбора урожая этого года возникли избыточные запасы, которые вряд ли сильно сократятся в ближайшее время (особенно с учетом того, что, согласно ожиданиям, Южная Америка в ближайшие месяцы буквально «завалит» рынок этим товаром).

Автор: Оле Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Источник: Saxo Bank