Еженедельный обзор сырьевого рынка: сырьевой рынок следит за политикой Трампа

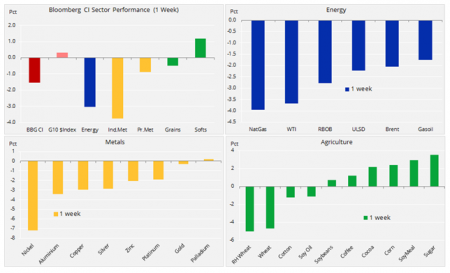

Рынок сырьевых товаров продолжает находиться под давлением из-за неопределенности, связанной с торговой войной США с остальным миром и сохраняющейся слабости на фондовых и валютных рынках развивающихся стран. Эти события привели к тому, что сырьевой индекс Bloomberg упал почти на 9% с момента его пика в начале июня, показав самое низкое недельное закрытие за более чем год.

Ожидаемое заявление Белого дома о том, что на Китай в скором времени обрушатся дополнительные тарифы на товары на сумму до 200 млрд долларов еще больше повергло рынок в уныние на прошлой неделе, особенно после того, как в последнем торговом балансе за июль США оказались минусе на 50 млрд долларов, в то время как торговый дефицит с Китаем вырос до рекордной отметки в 36,8 млрд долларов.

В то время как внутренняя повестка Трампа находится в затруднительном положении в преддверии промежуточных выборов, а также из-за нелестных сообщений от инсайдеров из Белого Дома и продолжающегося расследования Мюллера, президент США вряд ли отступит от борьбы с Китаем.

Перспектива обостряющейся торговой войны продолжает ухудшать положение облигаций, акций и валют. Фондовый индекс MSCI развивающихся рынков перешел в стадию медвежьего рынка, потеряв 20% с января, в то время как индекс валютных курсов MSCI развивающихся рынков потерял 8,5% своей стоимости с апреля, когда внимание сосредоточилось на торговых спорах.

Сочетание сильного доллара и ужесточения условий мировой ликвидности поддержало переход многих инвесторов в сторону рынков, обладающих сильной ликвидностью и, следовательно, определенной степенью защиты. Американские рынки акций и облигаций соответствуют этим требованиям, и пока мы не увидим проявления эффекта домино на американских рынках, еще есть надежда на то, что мировая экономика избежит замедления темпов роста, заложенного сегодня в цены.

Промышленные металлы возглавили падение, несмотря на обещания Китая защитить свою экономику в случае решения США поднять тарифы. Сырая нефть остается в текущем ценовом канале, по мере того, как внимание к ней продолжает переключаться между спросом и предложением, на которые могут негативно повлиять текущие события.

Золото показало признаки стабилизации на фоне того, что спекулянты сейчас держат рекордные короткие позиции, потеряв уверенность впервые с начала июня. Цены на серебро и платину рухнули из-за опасений более низкой ликвидности и их привязанности к промышленным металлам. Серебро упало до 14 долларов за унцию, то есть до минимальной отметки по отношению к доллару за последние два с половиной года и до двадцатитрехлетнего минимума по отношению к золоту, в то время как падение платины по отношению к золоту увеличилось до рекордной отметки в 420 долларов за унцию.

Ситуация в сельскохозяйственном секторе была неоднозначной, поскольку сахар и кофе пытались прийти в себя после пробивания десятилетнего минимума. Продолжающийся торговый спор с Китаем и обильный урожай в США не оказали влияния на соевые бобы, и их цена оставалась близкой к 10-летнему минимуму. Последствия засухи для цен на пшеницу продолжили исчезать в условиях обильнейшего американского урожая и ослабления опасений относительно условий зимних посевов в США и Черноморском регионе.

Ралли цен на сырую нефть продолжаются с чередованием фокуса между спросом и предложением, поддерживающего нахождение стоимости сырой нефти в неизменном ценовом канале с апреля. Ценовая поддержка исходит из краткосрочных сложных перспектив поставки из-за санкций США против Ирана. В противовес этому мы имеем среднесрочную и долгосрочную перспективу, которые по-прежнему встревожены риском для спроса со стороны текущего замедления темпов роста на развивающихся рынках и растущего доллара.

Трехнедельное ралли закончилось во вторник, когда нефть марки Brent, несмотря на технический уровень покупок выше отметки 78,50 долларов за баррель, снова столкнулась с железным уровнем сопротивления перед отметкой 80 долларов за баррель.

Источник: SaxoBank

По предложению

На этой неделе обзоры производства от Bloomberg и Platts показали, что страны ОПЕК до сих пор могли компенсировать начало замедления добычи нефти в Иране. С учетом того, что большая часть проектов по увеличению добычи носила разовый характер, особенно в Ливии, прогноз говорит о том, что в ближайшее время общие показатели добычи ОПЕК снизятся по мере ускорения замедления темпов добычи в Иране. Исходя из этого и до тех пор, пока уверенные данные и ежемесячные обзоры от ОПЕК и МЭА не покажут снижение спроса, риск повышения будет рассматриваться как направление, предлагающее наименьшее сопротивление.

По спросу

Рост цен на нефть из-за краткосрочного воздействия санкций США может создать в среднесрочной перспективе трудности для роста спроса. Это происходит по мере того, как развивающиеся рынки, будучи основным источником роста спроса, страдают от роста цен на нефть и слабых валют. В то время как нефть Brent торгуется значительно ниже среднего значения в 110 долларов за баррель, наблюдаемого в период с 2011 по 2014 год, для некоторых ключевых стран-импортеров нефти цены в местных валютах воспринимаются на этом уровне или даже выше его.

Другим событием, которому следует начать уделять некоторое внимание, станет замедление спроса со стороны китайской программы закупок нефти для стратегических запасов (SPR). В рамках недавнего исследования аналитической группы Bloomberg было подсчитано, что закупки Китая по программе SPR составили около трети ежегодного мирового роста спроса на нефть с 2016 года.

Замедление этого показателя будет иметь большое влияние на компенсацию возможного падения поставок нефти из Ирана. Такое развитие событий вместе с и без того высокими рисками для общего спроса в 2019 году может заставить пересмотреть среднесрочную перспективу в отношении цен и в конечном итоге привести к возвращению цены на уровень 70 долларов за баррель. Поэтому мы полагаем, что рынок на данный момент будет оставаться в текущем ценовом канале.

Золото стабилизировалось на отметке примерно 1200 долларов за унцию и начинает демонстрировать признаки устойчивости после падения на 200 долларов с апреля. За неделю до 28 августа фонды купили золото впервые за 11 недель, но сокращение коротких позиций 9000 лотов по-прежнему было небольшим по сравнению с 143 000 лотов, проданных с июня. Как уже упоминалось в последних обзорах, мы полагаем, что рынку необходимо большее движение, перед тем, как играющие на понижение инвесторы начнут беспокоиться.

Торговая война США и Китая и ее влияние на валюту остаются ключевым фактором на рынке. Угроза президента Трампа на введение дополнительных тарифов на 200 млрд долларов китайского импорта, несомненно, будет встречена ответными мерами из Китая. Без какого-либо обозримого улучшения ситуации для стран развивающихся рынков, риск возникновения «эффекта домино» на фондовом рынке США, на сегодняшний день низкий, скорее всего, увеличится.

Чтобы увидеть устойчивое восстановление темпов роста цен на золото, необходимо сочетание одновременного ослабления американского фондового рынка и доллара. После сильного отчета о занятости за август, Комитет по операциям на открытом рынке ФРС продолжает двигаться по своему плану повышения процентных ставок еще два раза в этом году, ближайшее повышение ожидается по результатам заседания 26 сентября.

На фоне подобных событий или без них прорыв выше 1220 долларов за унцию в соответствии с приведенным ниже графиком, вероятно, повлечет за собой дополнительные покупки, но будет ли этот прорыв достаточно сильным для ускорения закрытия позиций медведей еще предстоит увидеть.

Источник: SaxoBank

Автор: Оле Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Источник: Saxo Bank