Макроэкономический прогноз по сырьевым рынкам на 2 квартал: Пути сырьевых товаров расходятся

Резкий поворот в геополитической ситуации за последние недели оказал серьезное влияние на рынок сырьевых товаров. В то время как цены на сырую нефть и золото выиграли от роста напряженности в мировой политике, перед ценами на промышленные металлы стоит риск снижения темпов экономического роста. Тем временем сельское хозяйство находится в зависимости от погоды.

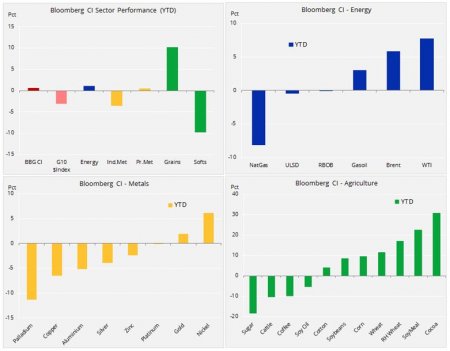

Товарные рынки взяли резкий старт в 2018 году, но далее оказались под серьезным давлением, обусловленным растущим напряжением в торговых отношениях, угрожающим замедлить уже снизившиеся темпы экономического роста. Фокус на росте инфляции, благоприятной для товарных рынков, также слабеет, с учетом текущих и перспективных прогнозов, не указывающих на наличие сигналов дальнейшего роста мировых цен.

Наряду с этими выводами мы наблюдаем многочисленные источники геополитических рисков, включая противостояние России и Запада в Сирии, а также Ирана против Саудовской Аравии и США. Дополнительно к увеличению уровня неопределенности, напряжение способствовало росту цен на нефть и, в некоторой степени, на золото. Так что эти две категории оказались среди очень немногих циклических товаров, которые в настоящее время показывают прибыль с начала года.

Учитывая наши опасения относительно перспектив глобального роста, а также инфляцию, которая может оказаться ниже ожиданий, мы обращаем внимание на сектор нециклических сельскохозяйственных товаров, который рос слабее почти всех остальных классов активов в течение нескольких лет.

Источник: Bloomberg, Saxo Bank

Сырая нефть оказалась в более широком торговом диапазоне после резкого роста во второй половине 2017 года. Благодаря уверенному росту поставок из стран, не входящих в ОПЕК, особенно сланцевой нефти из США, рынок почти достиг баланса спроса и предложения несмотря на то, что странам ОПЕК+ удалось договориться и ограничить добычу. При продолжении пересмотра поставок из стран, не входящих в ОПЕК, за 2018 год в сторону увеличения, рост мирового спроса остался стабильным и составил около 1,6 млн баррелей в сутки.

Множество событий может повлиять на столь тонкое равновесие, так что на данном этапе сложно прогнозировать цены дольше, чем на пару месяцев. Нарастающая напряженность в сфере торговли между США и Китаем, которые являются крупнейшими потребителями нефти в мире, может оказать влияние на спрос. Еще более важно то, что проблемы в Сирии и решение Дональда Трампа по санкциям, которое ожидается в мае, могут повлиять на предложение.

Недавнее назначение нескольких «ястребов» в ближайшем окружении Трампа, особенно Джона Болтона в качестве советника президента США по национальной безопасности, повысило риск того, что США введут новые санкции против Ирана. Вероятно, из-за этого страна не сможет производить и экспортировать сырую нефть в нынешних объемах.

Поддержку также оказывает продолжающееся ухудшение перспектив Венесуэлы в плане сохранения темпов производства, а также появление признаков того, что производители сланцевой нефти в США отчаянно пытаются соответствовать ожиданиям в плане роста ввиду ограничений, связанных с трубопроводами.

Это некоторые из причин, по которым хедж-фонды все еще сильно верят в повышение цен, поскольку они считают, что чистые длинные позиции по нефти WTI и Brent вместе составят более миллиарда баррелей. Опасность спада в связи с такой «однобокой» позицией в последний раз наблюдался в конце января, когда поток новостей, благоприятных для цен на нефть, остановился. Последовавшая за этим десятипроцентная коррекция вполне может произойти снова, особенно если внимание рынка переключится с перебоев в поставках на риск снижения роста спроса.

Мы ожидаем, что изменение цены на нефть Brent в основном останется в диапазоне около $10 при сильной напряженности в отношениях между США и Россией и санкциях США против Ирана, которые, возможно, временно подтолкнут ее к отметке в $75 за баррель. Геополитическая ситуация может накаляться, но такие обострения вряд ли продлятся долго. Пока не будет угрозы для предложения, эскалация может привести к увеличению добычи в странах, не входящих в ОПЕК, при этом возможно, что риск для роста и спроса повысится. С учетом риска усиления перебоев и успеха ОПЕК в сокращении добычи мы повышаем наш прогноз по нефти Brent на конец года на семь долларов до $67 за баррель, а по WTI – на пять долларов до $62 за баррель.

Источник: Saxo Bank

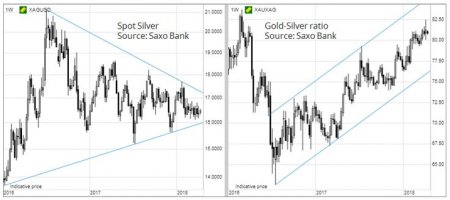

Золото является одним из немногих металлов, которые смогли сохранить положительную доходность в этом году. Однако после нескольких неудачных попыток прорвать коридор сопротивления в $20 выше $1355 за унцию многие инвесторы в данный момент занимают выжидательную позицию. Хотя внимание к инфляции снижается (что было ключевым фактором в начале года), мы считаем, что инвесторы продолжат стремиться к диверсификации и будут стараться защититься от последствий напряженности в сфере торговли и геополитики, а также увеличения волатильности на мировых рынках акций.

Как показывают последние события, влияние геополитических рисков и событий носит кратковременный характер, если только они не приводят к существенным изменениям экономических перспектив. Усугубление торговой войны может негативно сказаться на росте. Это может поддержать ценные металлы, поскольку темп будущего повышения ставок в США достаточно медленный, а доходность по облигациям меняет направление и снижается.

На этом основании мы сохраняем игру на повышение по золоту выше $1280 за унцию и считаем, что его цена может превысить уровень $1375 за унцию, открывая возможность для маневра в сторону $1480 за унцию. У серебра есть потенциал для возвращения в связи с продолжительной поддержкой у золота. Это происходит потому, что хедж-фонды держат рекордные короткие позиции, в данный момент подверженные сжатию, в связи с отсутствием ценового маневра в сторону понижения, который мог бы обеспечить поддержку, а также в связи с тем, что, по сравнению с золотом, серебро стоит относительно мало, а соотношение цены золота и серебра достигло почти самого высокого уровня за последние два года.

Источник: Saxo Bank

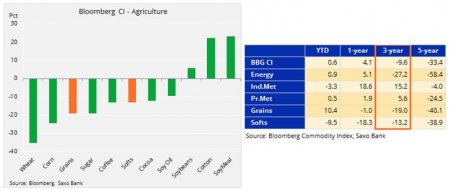

Что касается зерновых культур, в том числе кукурузы, пшеницы и сои, этот сектор бодро начал 2018 год, а так называемые «погодные премии» росли, что привело к борьбе хедж-фондов за то, чтобы покрыть комбинированные рекордные короткие позиции (такими они были в начале года). Причиной роста «погодной премии» стала невероятная жара в Южном полушарии и экстремально низкие температуры и засуха в Северном полушарии.

Это привело к сильному несоответствию высокого уровня запасов, оставшихся с последних лет, когда урожай был необычайно богатым, и очень неопределенных перспектив в плане производства. Второй квартал в США станет «разворотным», поскольку планы по посадке растений в некоторой мере связаны с погодой и соотношением цен на различные зерновые культуры.

Трехлетняя динамика ключевых фьючерсов на товары сельского хозяйства, включая доходность от перевода краткосрочных фьючерсных контрактов в долгосрочные:

В ближайшие месяцы очень важно обращать дополнительное внимание на риторику торговой войны между Китаем и США. В качестве реакции на предполагаемые пошлины на импорт китайских товаров в США Китай «в отместку» пригрозил повышением импортных пошлин на ряд американских продуктов, в том числе сою, цена которой упала на 5%, прежде чем восстановиться.

Китай является крупнейшим в мире покупателем американской сои, но, когда все утрясется, едва ли США и Китай смогут жить друг без друга, так как остальные крупные экспортеры, особенно из Южной Америки, просто не могут удовлетворить быстрорастущий спрос со стороны КНР. При этом в прошлом году половину китайского импорта соевых бобов уже обеспечивала Бразилия, тогда как поставки из США составили около одной трети, или 33 млн тонн, на общую сумму $12 млрд. Краткосрочное влияние пошлин, которые пока не были введены, на самом деле может оказать поддержку американской сое, поскольку по сравнению с бразильскими соевыми бобами ее стоимость относительно невысока.

Сочетание потенциально сложного сезона посевных работ (впервые с 2014 года), роста цен на энергию, ослабления доллара, восстановления длинных позиций хедж-фондами, и особенно качества сельскохозяйственной продукции, которое носит нециклический характер, может возродить этот сектор после нескольких лет неэффективности.

Есть множество способов для того, чтобы сделать сельскохозяйственный сектор «открытым». Отдельные продукты можно покупать и продавать с помощью фьючерсов, CFD или ETF. С учетом часто наблюдаемой волатильности мы предпочитаем универсальный подход: отслеживание конкретного сектора или сельского хозяйства в целом с помощью ETF.

Автор: Оле Хансен, главный стратег по товарно — сырьевым рынкам Saxo Bank

Источник: Saxo Bank