Макроэкономический обзор. Идея синхронного глобального роста УСТАРЕЛА

Синхронного глобального роста нет

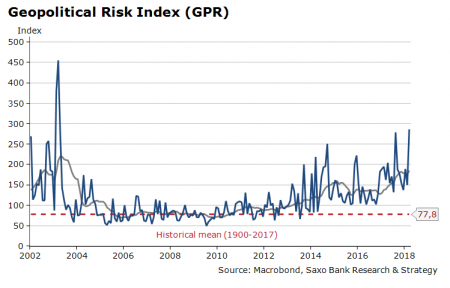

Индекс геополитических рисков достиг месячного максимума начиная с 2003 года

Действительно острый вопрос — риск политической ошибки

В конце 2017 года появилась общая концепция «синхронного глобального роста/стимулирования экономики». Прошёл один квартал, и теперь аналитики пытаются найти причины повышения инфляции, начиная понимать, что синхронного глобального роста не происходит.

Надежды на рефляцию оказались кратковременными, несмотря на опасения по поводу торговой войны. В странах «Большой семёрки» средний уровень инфляции на протяжении прошлого года оставался стабильным, составляя 1,7 %. Государства БРИКС и Индонезия, где инфляционное давление традиционно сильнее, по темпам инфляции приближаются к показателям развитых стран. Начиная с мирового финансового кризиса, инфляция в развивающихся странах находится на минимальном уровне – лишь 3,2 % в годовом исчислении.

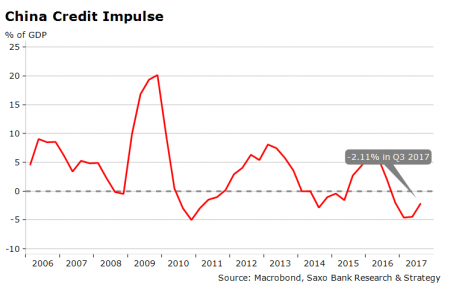

С другой стороны, можно наблюдать всё больше признаков того, что глобальный рост, возможно, уже достиг своего пика. В Китае началось замедление, когда в начале 2017 года кредитный импульс стал ослабевать. В настоящее время он составляет минус 2,11 % от ВВП после снижения до минимального уровня, начиная с 2010 года в 1-м квартале прошлого года.

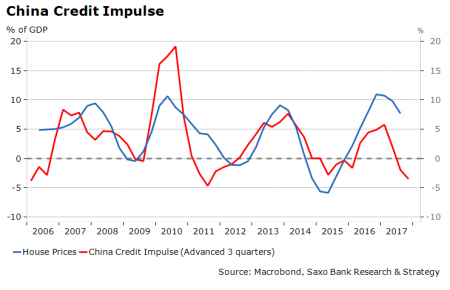

Мы считаем, что уменьшение доли заёмных средств было спланировано заранее и в дальнейшем будет контролироваться ВаномЦишанем. Он является близким соратником президента Си Цзиньпина и в начале марта после успешной кампании по борьбе с коррупцией был назначен вице-президентом. Его компетентность не вызывает сомнений, однако процесс уменьшения доли заёмных средств может в любой момент привести к дестабилизации из-за долговой стены Китая. Сектор недвижимости — один из самых уязвимых: в последние годы его развитие финансировалось за счёт чрезмерного объёма кредитов. Поскольку цены на жильё в Китае на три четверти зависят от кредитного импульса страны (как можно видеть на диаграмме ниже), можно ожидать, что в течение года понижающее воздействие на цены сохранится. Китаю будет сложно снизить цены и избежать при этом обвала рынка, который может ослабить всю банковскую и финансовую систему. Зависимость банков от ипотечных кредитов слишком высока: в последние двадцать лет коэффициент корреляции между сектором недвижимости и банками буквально шокирует – почти 0,90.

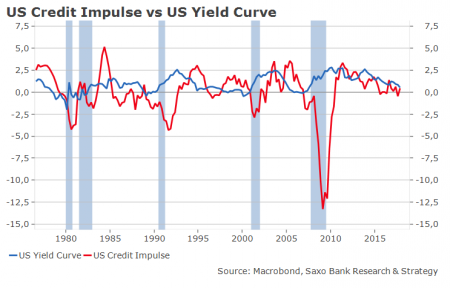

Экономические перспективы в других частях света тоже не радужные. Вероятность того, что налоговая реформа Трампа приведёт к существенному увеличению экономического цикла, невелика. Кроме того, вряд ли ВВП в первом квартале достигнет хорошего уровня: в начале года в секторе товаров длительного пользования и розничной торговле начался спад, и до сих пор непонятно, как налоговые обязательства могут привести к росту капитальных расходов. Единственная надежда – быстрый рост производительности, что по объективным причинам маловероятно. Все наши ключевые показатели – ослабление кредитного импульса в США, замедлившийся, но пока не отрицательный рост объёмов коммерческих и промышленных кредитов и сглаживание кривой доходности (американский спред по свопам 10v30 фактически перевёрнут!) — свидетельствуют о том, что США близки к завершению цикла.

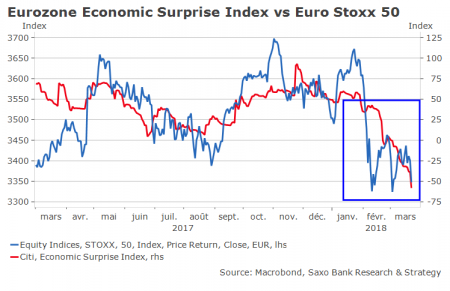

Но самый неприятный сюрприз — несомненно, еврозона. Динамика роста здесь заметно сильнее, чем в большинстве регионов. Однако последние данные Markit и Еврокомиссии, по-видимому, свидетельствуют о том, что темп роста стабилизировался. В первом квартале индекс экономического сюрприза Citigroup по еврозоне резко упал, что усилило понижающее воздействие на европейские акции. Сейчас индекс составляет -57,9, и это самое низкое значение по «Группе десяти».

Еврозона по-прежнему слишком сильно зависит от экспорта, а уровень спроса остаётся слишком низким. Помимо этого, кризис в еврозоне ещё далёк от завершения: при анализе торгового баланса Испании и Италии очевидно, что улучшение в основном обеспечивается за счёт более высокого спроса за пределами еврозоны и ослабления валюты. Многие страны Европы продолжают реализовывать меры, направленные на восстановление конкурентоспособности.

Это худший период, когда могло произойти ослабление роста, поскольку риски только всё усугубляют. Мы наблюдаем уникальную ситуацию повышения геополитических рисков и усиления глобального протекционизма в сочетании с ужесточением денежно-кредитной политики.

Протекционизм — гораздо более сложный вопрос, чем может казаться

С тех пор как Трамп впервые объявил 1-го марта о введении пошлин на ввоз стали и алюминия, рынок находился в режиме неприятия риска. В марте Индекс геополитических рисков достиг месячного максимума начиная с 2003 года, когда началась война в Ираке. Сейчас он составляет 286. Инвесторы уходят с фондовых рынков, отдавая предпочтение более надёжным объектам капиталовложений, например, золоту. Фондовые рынки в наибольшей степени зависят от международной торговли, из-за чего японский индекс Nikkei, например, резко обвалился.

Пояснение: Индекс геополитических рисков (GPR) Д. Кальдары и М. Яковиелло основан на количестве связанных с геополитическими рисками статей, появляющихся в 11 национальных и международных газетах в течение каждого месяца, которое рассчитывается как доля от общего количества новостных статей. Более подробная информация о методологии: https://www2.bc.edu/matteo-iacoviello/gpr.htm

Однако в долгосрочной перспективе риск реальной торговой войны между США и Китаем (это реальная проблема, а не просто разговоры по поводу торговой войны между США и Европой) прогнозировать и оценивать сложно. Делая скидку на абсолютную непредсказуемость Трампа, мы полагаем, что такой сценарий в настоящий момент очень маловероятен. Можно почти не сомневаться в том, что Трамп считает, что страны с активным платёжным балансом могут понести наибольшие потери в торговой войне. Но мы можем предполагать, что он обладает достаточным прагматизмом и не допустит прямой конфронтации с Пекином. Нравится ему это или нет, но ему необходим Китай для финансирования американского долга и содействия в диалоге с Северной Кореей. Пока протекционистские меры в целом остаются лишь разговорами. Они преимущественно направлены на то, чтобы угодить американскому бизнесу путём выражения осуждения в связи с нарушением Китаем прав на интеллектуальную собственность. Но никакие реальные меры, которые могли бы разозлить Пекин, не принимаются.

Со своей стороны, Китай также не заинтересован в торговой войне. Президент Си Цзиньпин укрепил свою власть, но ему необходимо добиться возобновления экономического роста в стране. Вряд ли сегодня он захочет дестабилизации финансовых рынков в результате войны против американского доллара или казначейских облигаций США. В действительности наиболее целесообразной для Китая мерой было бы создать асимметричные проблемы на основных американских предприятиях, например, GM или Boeing. Например, для Китая было бы гораздо проще и не менее эффективно организовать на фабриках санитарно-гигиенические проверки, которые бы значительно повлияли на производство американских компаний, и затем по любым причинам закрыть предприятие на пару недель или дольше.

Одним словом, у Китая и США нет иного выбора, кроме как достичь договорённости по вопросам торговли и прав на интеллектуальную собственность.

Риск политической ошибки может стать очень острым вопросом

Что действительно вызывает беспокойство в долгосрочной перспективе, так это риск политической ошибки в результате нормализации денежно-кредитной политики. Начиная с 2008 года, на рынках чередуются периоды спокойствия и потрясений. Примерно в двух из трёх случаев потрясения были вызваны действиями центральных банков (корректировками политики «опережающей индикации», неверным пониманием информации от центробанков, неопределённостью относительно уровня инфляции и т. д.). Пока мировая финансовая ситуация остаётся достаточно благоприятной, а принятые Федеральной резервной системой меры по нормализации оказались достаточно успешными.

Однако центральным банкам становится всё сложнее и дальше повышать ставки из-за влияния оттока ликвидности на волатильность, кредиты и в конечном счёте на компании-зомби на фоне снижения темпов роста в ключевых странах. Потрясение на рынке, которое может сначала показаться незначительным, может спровоцировать падение фондовой конъюнктуры. Но ещё больше поражает то, что, по мнению всё большего числа инвесторов, этот сценарий реализуется в ближайшее время. Вопрос заключается только в том, что станет причиной. Произойдёт ли это, когда ставка по федеральным фондам превысит пороговую отметку в 2 % или 2,5 %? Или когда доходность 10-летних государственных облигаций составит более 3,5 %? Неизвестно… Поэтому в нынешних обстоятельствах необходимо внимательно следить, как развивается ситуация.

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ В СВЯЗИ С НЕСОБЛЮДЕНИЕМ ТРЕБОВАНИЯ НЕЗАВИСИМОСТИ ИНВЕСТИЦИОННОГО АНАЛИЗА

Данный инвестиционный анализ проведён без соблюдения законодательных требований, установленных для обеспечения независимости инвестиционного анализа.

Кроме того, он не подлежит каким-либо ограничениям по использованию до распространения инвестиционного анализа. SaxoBank, его аффилированные лица или персонал имеют право оказывать услуги любому из упомянутых в данном материале эмитентов, предлагать им выкупить у них бизнес, держать длинные или короткие позиции или иным образом проявлять интерес к инвестициям (включая производные финансовые инструменты). Никакие из содержащихся в настоящем документе сведений не представляют собой какого-либо предложения (или запроса о предложении) купить или продать какую-либо валюту, продукт или финансовый инструмент, сделать какие-либо инвестиции или участвовать в какой-либо конкретной торговой стратегии.

Данный материал подготовлен исключительно в маркетинговых и/или информационных целях маркетинга, и SaxoBank A/S и его владельцы, дочерние компании и аффилированные лица вне зависимости от того, действуют ли они напрямую или через филиалы (далее — «SaxoBank»), не предоставляют никаких заверений или гарантий и не берут на себя какую-либо ответственность за точность или полноту представленной в настоящем документе информации.

При подготовке данного материала SaxoBank не учитывал инвестиционные задачи, особые инвестиционные цели, финансовую ситуацию и определённые потребности какого-либо конкретного получателя. Ничто в настоящем документе не является для какого-либо получателя рекомендацией по инвестированию или выводу инвестиций каким бы то ни было способом, и SaxoBank не несёт ответственности за возможные убытки какого-либо получателя в результате торговли на основании информации, воспринятой им как рекомендация.

Любые инвестиции связаны с риском и могут привести как к прибыли, так и к убыткам. В частности, инвестиции в продукты с долей заёмных средств, включая, помимо прочего, валютные продукты, производные финансовые инструменты и сырьевые товары, могут быть высокорискованными, поэтому возможны резкие и быстрые изменения как прибыли, так и убытка.

Спекулятивные торговые операции подходят не всем инвесторам, поэтому все получатели должны тщательно оценивать свою финансовую ситуацию и консультироваться со своими финансовыми советниками, с тем чтобы понимать все существующие риски и обеспечить подходящие условия, прежде чем делать какие-либо инвестиции, выводить капиталовложения либо заключать какие-либо сделки.

Никакое упоминание (если таковое имеется) о каком-либо риске не может и не должно считаться ни предоставлением информации о всех существующих рисках, ни исчерпывающем описанием таких рисков.

Любое мнение может быть личной точкой зрения автора и необязательно выражает мнение SaxoBank. Кроме того, любые выраженные мнения могут быть изменены без уведомления (будь то предварительного или последующего).

Данный материал подготовлен на основе данных за прошедшие периоды. Результаты за предыдущие периоды не являются надёжными показателями эффективности в будущем. Результаты за прошлые периоды, указанные в настоящем материале, необязательно могут быть достигнуты в будущем.

Мы не предоставляем никаких заверений, что какие-либо инвестиции приведут или могут привести к получению доходов или к убыткам, которые будут сопоставимы с результатами предшествующих периодов, либо что вы избежите значительных убытков.

Содержащиеся в настоящем материале утверждения, которые не являются историческими фактами и могут быть смоделированными результатами за прошлые или будущие периоды, основаны на текущих прогнозах, оценках, предположениях, мнениях и убеждениях SaxoBankGroup. Такие утверждения могут касаться известных и неизвестных рисков, факторов неопределённости и других факторов, и не следует полагаться на них в чрезмерной степени.

Кроме того, данный материал может содержать прогнозные утверждения в отношении будущего. Реальные события или результаты либо фактические показатели эффективности могут существенно отличаться от данных, которые приводятся в таких прогнозных утверждениях или подразумеваются ими. Данный материал является конфиденциальным. Получатели не имеют право его копировать, распространять, публиковать или воспроизводить, будь то полностью или частично, либо раскрывать каким-либо другим лицам.

Никакие сведения или мнения, содержащиеся в настоящем материале, не должны распространяться или использоваться каким-либо лицом в тех юрисдикциях и странах, где такое распространение или использование запрещено законом. Информация, представленная в настоящем документе, не предназначена для «налоговых резидентов США», согласно определению данного термина, в Законе США о ценных бумагах 1933 года в действующей редакции и в Законе США о торговле ценными бумагами 1934 года в действующей редакции.

Настоящий отказ от ответственности действителен в рамках полной версии отказа от ответственности SaxoBank, с которым можно ознакомиться по ссылке: https://www.home.saxo/legal/disclaimer/saxo-disclaimer

Автор: Кристофер Дембик, глава отдела макроэкономического анализа Saxo Bank

Источник: Saxo Bank